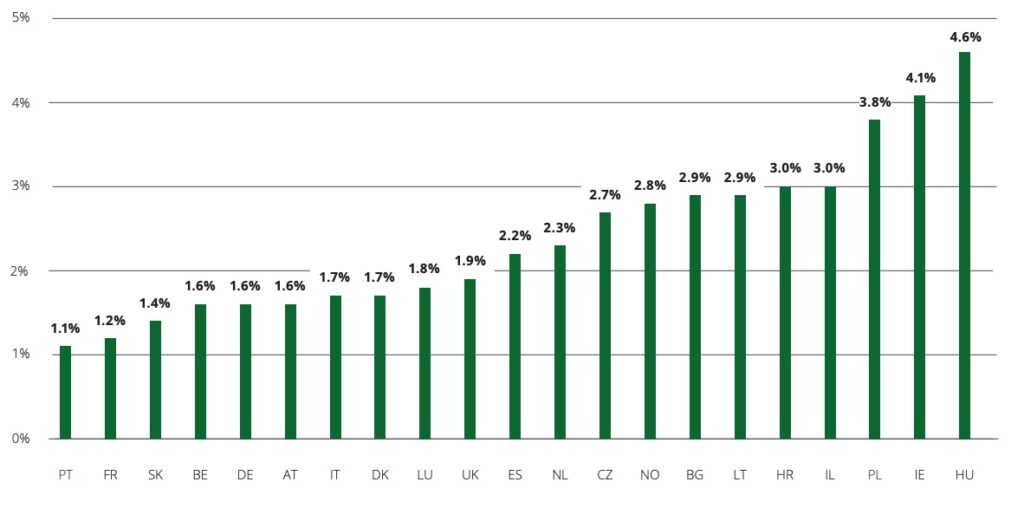

I tassi sui mutui in Irlanda sono più alti di quasi tutti gli altri paesi dell’Eurozona. La media del tasso di interesse in Irlanda quest’anno è del 2.82% , mentre è del 0,75% in Italia.

I dati della Banca Centrale Irlandese del 2019 mostrano che il tasso di interesse medio su un nuovo mutuo in Irlanda era del 3,03% ad Aprile per poi diventare 4,1% su base annua. Questo tasso si confronta con un tasso medio che era dell’1,70% in Italia.

Chart 1: Average Mortgage Rate (%), 2019. Source: Deloitte national offices

I dati Banca Centrale Irlandese più recenti (Agosto 2020) mostrano un abbassamento dei tassi in Europa con il mantenimento delle differenza tra Irlanda e buona parte dell’Europa continentale. I tassi di interesse medi per mutui, in questa fase pandemica, stanno scendendo in tutti i paesi, ma rimane il forte squilibrio tra Irlanda e maggioranza degli altri paesi europei. La Finlandia per esempio, un paese con una popolazione ed economia simile a quella irlandese, ha un tasso inferiore all’1,00%.

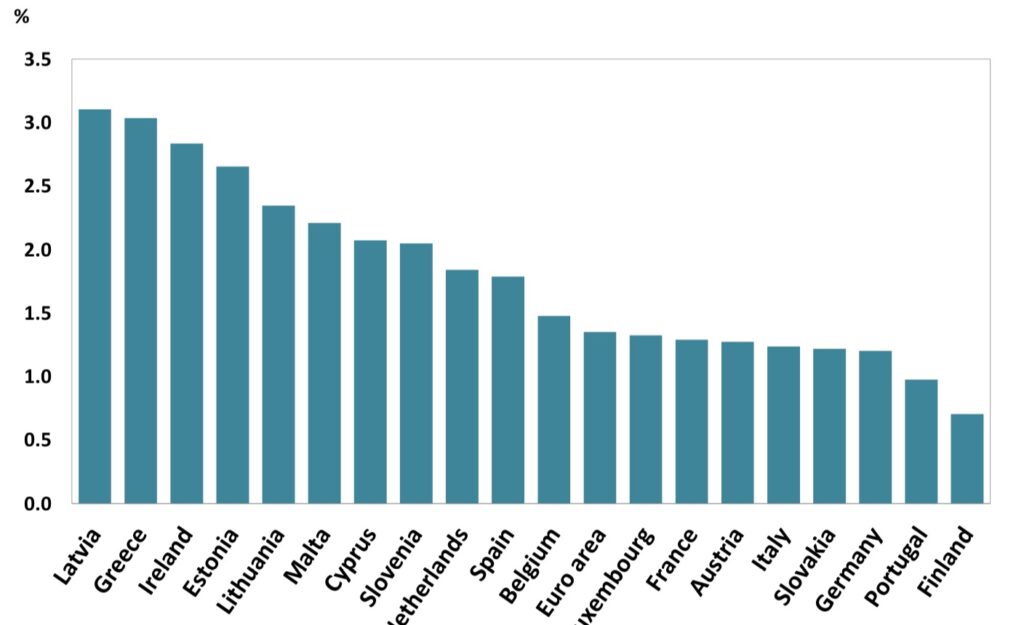

Chart 2: Weighted average interest rates on lending for house purchase across the euro area, August 2020 Source: Central Bank Ireland

Per mettere in una prospettiva concreta queste differenze tra Irlanda e buona parte del resto d’Europa consideriamo il mutuo medio per l’acquirente per la prima volta in Irlanda, che è ora di circa 225.000 euro. Ciò significa che un tipico acquirente che prende in prestito tale importo in 30 anni pagherà quasi 143 euro in più al mese per il mutuo rispetto alla media dei paesi zona euro, ovvero oltre 1.700 euro all’anno. Rispetto all’Italia si pagano 196 euro in più al mese e 2.150 all’anno. Dunque, nel nostro esempio, la casa dello stesso valore, se pagata attraverso un mutuo, viene a costare oltre 60.000 euro in piú in Irlanda rispetto all’Italia.

Perché esiste questa differenza e i tassi di interesse sono così alti in Irlanda?

1. Pignoramenti Difficili da Attuare

La garanzia di un mutuo è più difficile e meno comune in Irlanda che altrove. Il sequestro di una proprietà, di solito a seguito di pagamenti arretrati, è molto difficile da attuare. Se una banca non può riappropriarsi di una proprietà, in cui il titolare del mutuo non ha pagato le rate, il prestito diventa meno vantaggioso per le banche. A causa della mancanza di certezza per le banche, i prestiti per immobili residenziali sono considerati meno redditizi di altri investimenti e a maggiore rischio dalle banche. Il livello dei pignoramenti di case in Irlanda è molto basso rispetto gli standard internazionali.

Nella maggior parte dei paesi europei le banche riprendono la proprietà di una casa entro un anno se il prestito è andato male. Non è questo il caso dell’Irlanda dove il numero di pignoramenti, anche nei casi in cui il mutuo non è stato rimborsato da anni, rimane trascurabile a causa della lunghezza e della complessità del processo e degli impedimenti legali e politici affrontati dalle banche. Questo approccio da una parte aiuta le persone che si trovano in difficoltà finanziarie, ma dall’altra significa anche che il prestito ipotecario è molto più rischioso in Irlanda che in altri paesi europei e quindi il tasso di interesse che viene addebitato è più alto. Significa anche che meno banche sono interessate a proporre finanziamenti immobiliari in Irlanda.

2. Mancanza di Concorrenza

C’è ancora una mancanza di concorrenza nel mercato bancario irlandese, che rimane fortemente concentrato nelle mani di alcune banche principali; principalmente AIB, Bank of Ireland e, in misura minore, Ulster Bank. Mario Draghi, quando era capo della Banca centrale europea (BCE), ha definito il mercato bancario irlandese un “quasi monopolio” che è “non competitivo”. Le sole AIB e Bank of Ireland controllano circa il 60% del mercato dei mutui della Repubblica Irlandese.

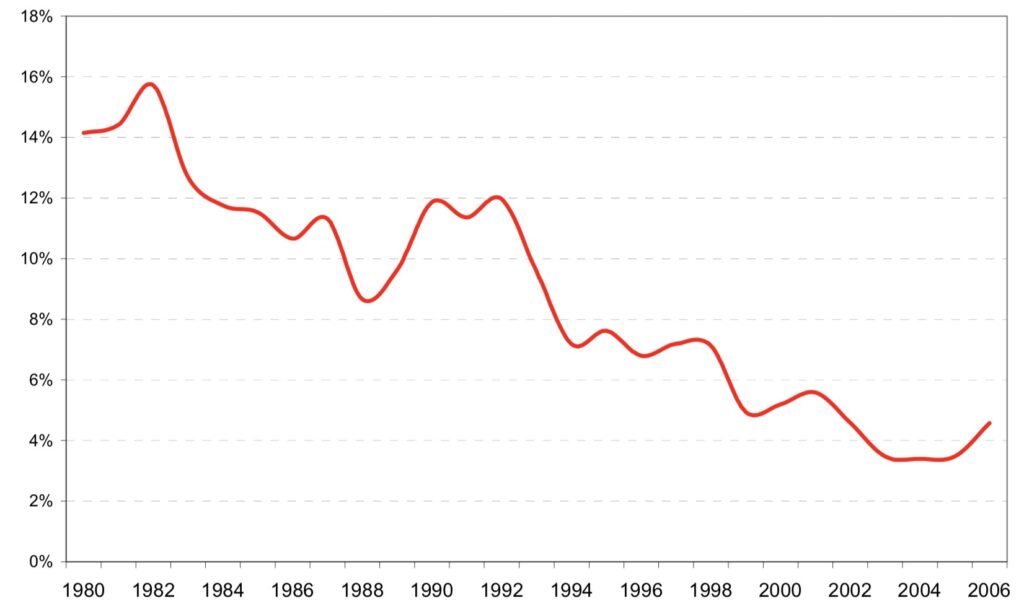

Sebbene la concorrenza nel mercato bancario è aumentata negli ultimi tempi, è ancora al di sotto di come dovrebbe essere e questo ha portato a tassi più elevati nei prestiti. Una maggiore concorrenza aiuterebbe ad abbassare i tassi, ma ci sono stati molti casi di banche straniere che hanno abbandonato i piani di ingresso nel mercato irlandese causa della natura più rischiosa del prestito e delle questioni summenzionate sui pignoramenti. Anche a causa della poca concorrenza i tassi di interesse sono sempre stati tra i più alti di Europa con percentuali superiori al 15% nei primi anni ottanta..

Chart 3: Rates shown are average commercial lending rates on 25-year variable rate loans. Source: Central Bank of Ireland.

3. Le Banche Irlandesi devono Detenere il Capitale in Eccesso

Detenere capitali, come i contanti, significa che una banca ha attività in grado di assorbire le perdite in caso di recessione e quando i clienti non possono rimborsare i prestiti. La mancanza di capitale è stata una delle ragioni principali per cui le banche irlandesi hanno avuto così tanti problemi durante il crollo finanziario del 2008, quindi le autorità di regolamentazione come la BCE ora controllano le banche più attentamente per garantire che i prestatori di capitali mettano da parte abbastanza capitale per i loro prestiti. A causa della recessione, le banche in Irlanda hanno in portafoglio un gran numero di prestiti che sono in arretrato o non vengono rimborsati del tutto (prestiti in sofferenza). In effetti, il livello dei prestiti in sofferenza nelle banche irlandesi è di gran lunga superiore a quello che si trova in altri paesi europei come l’Italia. E come detto, una banca ha difficoltà a riappropriarsi di una proprietà in Irlanda se il prestito non viene ripagato.

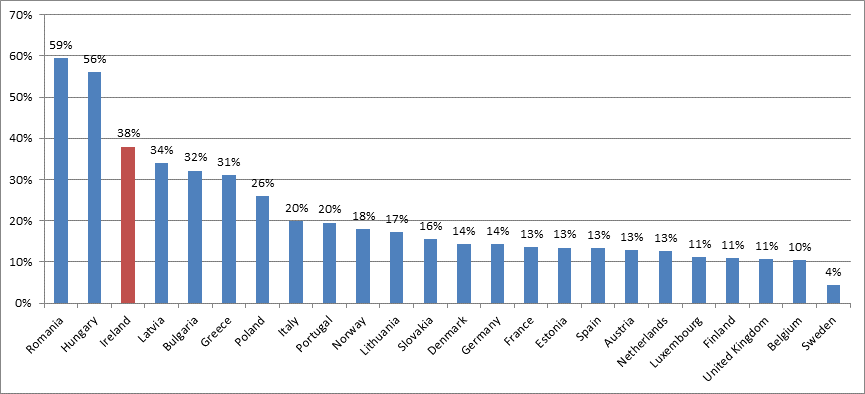

La tabella UE dei tassi di interesse medi per mutui non è l’unica tabella in cui l’Irlanda si trova vicino ai primi. L’Irlanda si trova anche vicino alla cima della tabella dell’UE per l’ammontare di capitale che gli istituti di credito ipotecario devono detenere per ogni nuovo prestito ipotecario che concedono. Più capitale devono detenere in questo modo, più costa loro fare quei prestiti. A seguito della crisi finanziaria, e in particolare dell’eredità di un considerevole problema di arretrati ipotecari, le banche in Irlanda sono oggi tenuti dalle autorità di vigilanza a detenere molto più capitale rispetto ai loro omologhi altrove in Europa. Come mostra il grafico, l’Irlanda si trova in cima alla classifica europea. Questo significa che le banche in Irlanda devono accantonare livelli di capitale molto maggiori rispetto alle banche in Europa, perché qui i prestiti sono più rischiosi. In pratica, le banche in Irlanda devono detenere circa tre volte la quantità di capitale della media europea, In altre parole, un recente rapporto Goodbody ha calcolato che i prestatori qui trattengono effettivamente 50 € per ogni 1000 € che prestano in mutui rispetto a una media europea di soli 16 €. Quindi i costi che devono affrontare i creditori in Irlanda sono significativamente più alti che altrove in Europa dato che questo capitale di riserva significa che le banche hanno meno soldi per generare profitti altrove, quindi questo le spinge ad avere tassi dei mutui più elevati e margini più elevati.

Chart 4: Average level of capital which must be held against property lending Source: Central Bank Ireland

4. I Sistemi sono Diversi

Come accennato in precedenza, i dati recenti della Banca Centrale mostrano che il tasso medio dei mutui nell’Eurozona è stato dell’1,78% nel 2019. Tuttavia, il TAEG (tasso annuo effettivo globale) medio, che include eventuali commissioni di costituzione o spese amministrative che devono essere pagate dai mutuatari e che sono comuni in molti paesi europei, è di circa 30 punti base superiore al 2,11%. In realtà, questo dovrebbe essere il tasso di interesse con il quale vengono confrontati i tassi irlandesi.

Quindi quali sono le spese di ipoteca extra addebitate qui dalle banche? In generale nessuno. Le banche irlandesi potrebbero addebitare un alto tasso di interesse, ma addebitano poche (o nessuna) delle commissioni di costituzione e amministrazione che le banche di altri paesi addebitano comunemente.

5. Cashback

Molte delle banche irlandesi offrono offerte di rimborso (cashback) nel caso si cambi istituto finanziario che sta erogando il mutuo. Permanent TSB offre il 2%, ESB e Bank of Ireland offrono fino al 3% di cashback, mentre Ulster Bank offre 1.500 € per le spese legali. Queste offerte di rimborso ovviamente costano denaro alle banche. Ad esempio, un mutuo di € 300.000 ti farebbe guadagnare fino a € 9.000 in contanti con Bank of Ireland o EBS dopo cinque anni.

Questi tipi di incentivi non sono disponibili nella maggior parte degli altri paesi europei e, se non fossero disponibili in Irlanda, probabilmente porterebbero a tassi di riferimento inferiori. In effetti è significativo che le due banche che offrono i tassi più bassi in Irlanda (Ulster Bank e KBC) offrono poco o nulla sotto forma di incentivi di rimborso.

Secondo il rapporto Goodbody, i tassi sui mutui irlandesi sono 1,7 volte la media della zona euro. Ma se si tiene conto dei costi di rimborso e delle commissioni aggiuntive generate da molte banche europee attraverso le commissioni di costituzione e amministrazione, questo scende a 1,25 volte la media.

6. Tracker Mortgages

Il tracker mortgage è un tipo di mutuo per la casa in cui il tasso di interesse applicato sul prestito segue quello di un altro tasso disponibile pubblicamente, in genere il tasso di interesse fissato dalla Banca centrale europea. Le banche irlandesi hanno anche un gran numero di tracker mortgages nei loro libri contabili, dato che questo era un metodo molto popolari durante il boom economico della Tigre Celtica.

Prima della recessione, le banche potevano accedere al denaro in modo più economico e sopravvivere con un margine dallo 0,5% all’1% che molti tracker gestivano. Tuttavia nel clima di oggi questi mutui creano molti meno guadagni per le banche, quindi stanno recuperando le loro perdite addebitando ai nuovi clienti tassi più elevati. Negli ultimi anni il cosidetto Tracker Mortgages Scandal, ha portato oltre 30.000 possessori di mutui a perdere i loro bassi tassi legati al tracket morgages a causa di cattiva o assente infiormazione delle banche.

7. Dimensioni del Mercato

L’Irlanda è un piccolo paese. Rispetto all’Italia, esiste un mercato dei mutui molto più piccolo, quindi i prestatori di capitali qui non hanno le stesse economie di scala che altrove. Ciò influisce anche sulle tariffe che vengono addebitate. Se si esaminano i dettagli del mercato ipotecario irlandese, è possibile capire perché è così. E in base a molte metriche aziendali, come guardando il rendimento del capitale proprio (ROE), il livello di profitti che le banche irlandesi stanno generando attualmente è nella media nella migliore delle ipotesi. In realtà, le banche irlandesi nonostant gli alti tassi, a causa della pandemia e dello spostamento delle operazioni su piattaforme online, sono in sofferenza finanziaria e stanno attuando licenziamenti.

Situazione Attuale e Prosettive

In Irlanda c’è una forte domanda di alloggi residenziali, ma le transazioni negli ultimi anni si sono ridotte. Nonostante l’aumento degli affitti, per gli acquirenti di prima casa è difficile soddisfare i criteri della Banca Centrale Irlandese, che consente prestiti solo a 3,5 volte il valore dello stipendio lordo, con depositi richiesti tra il 10% e il 30% (acquirenti per la prima volta a 10%, secondo e successivi acquirenti a 20% e acquirenti per case da dare in affitto al 30%). Questo vincolo, aggiunto agli alti tassi di interesse, influisce negativamente sulle possibilità di acquistare immobili.

Ma non co sono solo brutte notizie. Mentre AIB e Bank of Ireland tardano a ridurre i loro tassi, sia KBC che Ulster Bank hanno tagliato i loro ben al di sotto della media del 4,01%, del 2019 fino al 2,30% attuale. Un nuovo istituto finanziario è arrivati nel Paese quest’anno (Avant Money della banca spagnola Bankinter) con offerte di tassi molto vantaggiose ed ora esistono maggiori possibilità tra cui scegliere l’offerta migliore rispetto al passato, per poi magari rinegoziarla dopo alcuni anni se nel mercato ci fosse un ulteriore abbassamento dei tassi o un nuovo istituto finanziario.